Vyplňujeme kontrolní hlášení

Kontrolní hlášení je označováno jako speciální daňové tvrzení. Od roku 2016 jej vyplňuje plátce DPH a jeho účelem je poskytnout finančnímu úřadu vybrané údaje z přijatých či vydaných daňových dokladů plátce. Pro naše klienty sestavujeme kontrolní hlášení v rámci přiznání k DPH. Ostatním je věnovaný tento informativní článek, který by měl poskytnout základní vodítko jak hlášení vyplnit a odeslat. Text lépe pochopíte, pokud si stáhnete vzor kontrolního hlášení. Chcete-li přímo začít s vyplňováním, otevřete si Interaktivní formulář kontrolního hlášení z oficiálních stránek Finanční správy ČR.

Kdo nepodává kontrolní hlášení

Úplně na začátku vyloučíme okruh osob, které si s KH nemusí lámat hlavu. Neplátci DPH a tedy ani identifikované osoby, kontrolní hlášení nepodávají. Plátce DPH nemusí podat hlášení jen v tom případě, že za sledované období nepřijal, či neposkytl žádné plnění u něhož se vyčísluje hodnota DPH a ani neuplatňuje nárok na odpočet daně z dříve uskutečněných plnění.

Doklady nezahrnované do kontrolního hlášení

Dále je třeba vyloučit dokladové transakce, které se do KH neuvádějí. Především jde o následující formy zahraničního obchodu

- dovoz zboží (§ 23 odst. 3 – 5 o DPH) a vývoz zboží (§ 66).Týká obchodování se zeměmi mimo EU

- dodání (§ 64 o DPH) nebo zasílání zboží (§ 8) do jiného členského státu EU.

- poskytnutí služeb s místem plnění v jiném členském státě EU vymezených v § 102 odst. 1 písm. d) a odst. 2, řádek daňového přiznání: 21. Toto ustanovení se vztahuje i na služby typu Google Adsence. Můžeme tedy potvrdit, že příjmy z Google Adsense se do kontrolního hlášení nezahrnují.

Jak vidno, většina zahraničně-obchodních transakcí se do KH nedokladuje. Doložit je třeba pořízení zboží nebo přijetí služby z jiného členského státu EU, jež musíme uvést v oddílu A.2.

Struktura kontrolního hlášení

První strana kontrolního hlášení je vyhrazena identifikaci plátce. Je velmi důležité vyplnit správný identifikátor vaší datové schránky, případně emailu. Může nastat situace kdy nás finanční úřad vyzve k doplnění údajů odeslaného KH. Komunikace bude probíhat elektronicky. Máme-li datovku obdržíme výzvu do ní. Nemáme-li, dostaneme výzvu na email. Přitom platí, že okamžikem odeslání se výzva považuje za doručenou a máme 5 pracovních dní na reakci. V případě že nezareagujeme včas, čekají nás dosti přísné sankce.

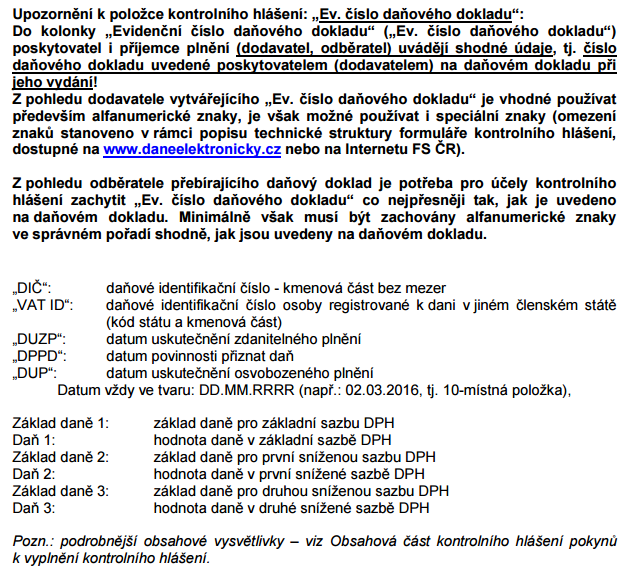

Obsahová část kontrolního hlášení je rozdělena na oddíly A, B a C, které obsahují dále číslované pododdíly. Popisu jednotlivých oddílů bude vyhrazena následující kapitola. Do řádků napříč oddílů A až B se opisují údaje z přijatých či vydaných dokladů plátce. Jde o: Evidenční číslo daňového dokladu (faktury), DIČ odběratele u vydaných dokladů nebo DIČ dodavatele u přijatých dokladů, datum povinnosti přiznat daň nebo datum uskutečnění zdanitelného plnění, základ daně a vyčíslenou hodnotu daně. Platí, že co řádek, to jeden doklad. Vyjímku tvoří doklady s hodnotou plnění do 10 000 Kč, kam patří i tvz. zjednodušené daňové doklady. U nich se pouze kumulativně sečte základ daně a daň, a výsledek zapíše do vyhrazeného řádku v oddílu A.5. nebo B.3. Doplňující informace o jednotlivých položkách viz obrázek.

Zastavme se u termínu DPPD. Tento údaj totiž na dokladech nenajdeme. Datum povinnosti přiznat daň zmiňuje §21 zákona o DPH - "plátce má povinnost přiznat daň ke dni uskutečnění zdanitelného plnění nebo ke dni přijetí platby, přičemž je třeba použít datum který nastal dříve". Stručně shrnuto DPPD bývá obvykle shodné s DUZP (a tento údaj již na dokladu najdeme). Pokud ovšem byla faktura zaplacena ještě před datem uskutečnění zdanitelného plnění, je DPPD shodné s datem přijetí platby.

Příklad: Plátce (dodavatel) v únoru vystavil fakturu s DUZP 3. února, ale platbu přijal již 26.ledna. DPPD nastává tedy již 26.ledna. Dodavatel má povinnost přiznat daň z dané transakce v kontrolním hlášením k DPH již za měsíc leden. Odběratel obdrží fakturu v únoru a zahrne ji do přehledu kontrolního hlášení za únor, přičemž jako DPPD uvede datum 26. ledna.

Jak vyplnit kontrolní hlášení do správných oddílů

Ačkoliv vypsání vybraných údajů z daňových dokladů do formuláře hlášení vypadá na první pohled jako snadný úkol, skutečnost je komplikovanější. Samotné hlášení je rozděleno do oddílů, rozdělených dle paragrafů zákona o DPH. Údaje z daňového dokladu je nutno vždy zapsat do řádku správného oddílu. Určit ten vhodný bude, alespoň ze začátku, zřejmě největším oříškem pro řadu plátců. Pojďme si říct popis jednotlivých oddílů a charakter dokladů které do nich patří. Můžeme dopředu prozradit, že největší počet dokladů obvykle připadne do oddílů A.5. a B.3.

Oddíl A.2.

Pořízení zboží z jiného členského státu EU nebo přijetí služby z jiného členského státu EU s místem plnění v tuzemsku. Oddíl je věnován fakturám, které jsme přijali od dodavatele původem z některé ze zemí EU. Do sloupce 2 uvedeme VAT ID což je obdoba našeho DIČ DPH čísla. VAT ID uvedeme bez mezer včetně kódu členského státu dodavatele – např. u Německa: "DE12345678". Správnost si můžeme ověřit v registru daňových čísel subjektů EU. Částky základu daně a daně uvádíme v korunách.

Oddíl A.1.,B.1.

Zde se evidují doklady vystavené (oddíl A.1.) nebo přijaté (oddíl B.1.) v rámci přenesení daňové povinnosti. Do sloupce "Kód předmětu plnění" vybereme hodnotu z nabídky políčka, jež se nám po kliknutí otevře.

Oddíl A.4.

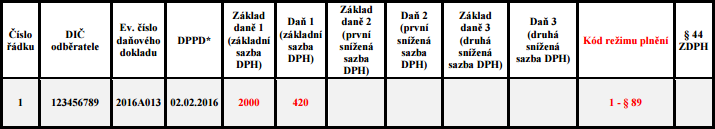

Uskutečněné zdanitelné plnění s hodnotou nad 10.000,- Kč. Přeloženo do češtiny to znamená, že do řádků kontrolního hlášení oddílu A.4. zahrnete vámi vystavený daňový doklad, pokud celková částka plnění uvedená na dokladu (a to včetně daně) je vyšší než 10000 Kč. Zde je třeba upozornit na sloupec 11 - Kód režimu plnění, který se vyplňuje v případě dokladu vystaveného v rámci zvláštního režimu pro cestovní službu (§ 89) a zvláštního režimu pro použité zboží (§ 90), jinak ponecháme nulu.

Oddíl A.5.

Ostatní uskutečněná zdanitelná plnění s hodnotou do 10.000,- Kč. Do tohoto oddílu uvedeme na jeden řádek kumulativní součet základu daně a samotné daně všech vystavených (prodejních) dokladů s cenou plnění do 10000 Kč (včetně DPH). Tzn. sečteme základ daně a hodnotu daně pro jednotlivé sazby DPH příslušných dokladů a výsledky zapíšeme.

Oddíl B.2.

Přijaté zdanitelné plnění s hodnotou nad 10.000,- Kč. Tedy doklad který jste přijali od svého dodavatele zahrnete do řádků oddílu B.2. pokud celková částka plnění uvedená na dokladu (a to včetně daně) je vyšší než 10000 Kč. Opět je třeba upozornit na sloupec 11 - Použitý poměr. V případě že bychom přijaté zboží či službu používali z části i pro svoji osobní spotřebu, pak do sloupce 11 vyplníme ANO a hodnoty základu daně a DPH na daném řádku uvedeme v poměrné výši, v jaké slouží k podnikání.

Oddíl B.3.

Ostatní přijatá zdanitelná plnění s hodnotou do 10.000,- Kč. Obdoba oddílu A.5. tentokrát pro přijatá plnění. Jde o kumulativní součet daně a základu daně přijatých dokladů u nichž je částka plnění uvedena na dokladu včetně daně menší nebo rovna 10000 Kč.

Oddíl C.

Tento oddíl tvoří závěr KH a je vyhrazen kontrolním součtům

Co když jsem nenašel vhodný oddíl?

Pokud byste si stále nebyli jisti, kam doklad zařadit, můžete si prostudovat podrobné pokyny k vyplnění kontrolního hlášení sepsané Finanční správou ČR

Možnosti vyplnění a elektronického podání.

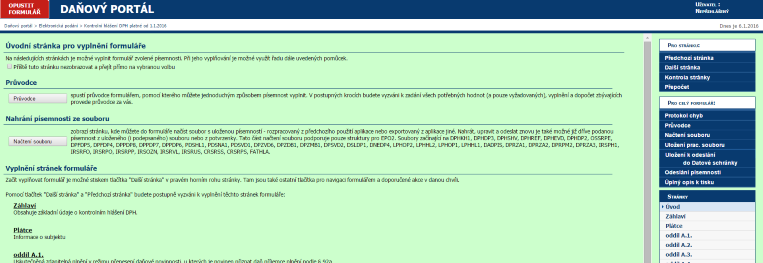

Kontrolní hlášení můžeme sestavit prostřednictví Daňového portálu Finanční správy (EPO), kde je možno komfortně vyplnit interaktivní formulář a zároveň ihned odeslat.

Pokud používáme účetní program, ten nám jistě nabídne možnost nechat si vygenerovat kontrolní hlášení přímo v něm, (poté co zaúčtujeme všechny doklady za období). XML soubor pak můžeme odeslat prostřednictvím datové schránky.

Termíny pro podání kontrolního hlášení

jsou pro fyzické osoby shodné s lhůtami pro podání přiznání k DPH. Tedy měsíční plátci podají kontrolní hlášení nejpozději do 25. dne následujícího měsíce, čtvrtletní plátci pak do 25. dne po skončení příslušného kalendářního čtvrtletí. Právnické osoby podávají kontrolní hlášení měsíčně, do 25 dnů po skončení příslušného kalendářního měsíce, bez ohlednu na zdaňovací období plátce.

Změny a aktualizace

Protože kontrolní hlášení se teprve zavádí do praxe, dochází průběžně k vylaďování celého systému a zpřesňují se pokyny k vyplnění. Vyplatí se, alespoň v prvních měsících nasazení, sledovat novinky a aktualizace. Změnou prošel například formát jakým se má do kontrolního hlášení zapisovat DIČ plátce. V prvních verzích se mělo psát ve formě: kód státu plus kmenová část bez mezer (např. CZ12345423). V aktuálních pokynech k vyplnění je požadováno, aby se DIČ do řádků KH zapisovalo pouze jako kmenová část bez mezer (např. 12345423).

K čemu hlášení slouží

Smyslem kontrolního hlášení je zamezit daňovým podvodům s odpočty DPH. Měl by umožnit odhalit fiktivně vystavené faktury, jež vznikly jen pro to, aby si jejich příjemce mohl nárokovat odpočet DPH. Představme si domluvené duo - dodavatel x odběratel. Dodavatel s DIČem CZ123456x vystaví fakturu s evidenčním číslem 20160101 na celkovou částku 121 000 Kč, sazba DPH 21%. I když by měl odvést daň 21 000 Kč, neučiní tak. Fakturu od něj přijme odběratel a v rámci nejbližšího přiznání k DPH si nárokuje odpočet DPH ve výši 21 000 Kč. Protože je však plnění na dokladu větší než 10000 Kč má povinnost údaje z faktury rozepsat do kontrolního hlášení - oddíl B.2. Pokud tak neučiní, nemá na odpočet nárok. Odběratel tedy zadá údaje z přijaté faktury do oddílu B.2. A postupně vyplní číslo řádku, DIČ dodavatele CZ123456x, evidenční č. daň. dokladu 20160101, DPPD, Základ daně 1 = 100 000 Kč, daň 1 = 21 000 Kč. Hlášení elektronicky odešle a čeká, že mu stát pošle odpočet daně ve výši 21 000 Kč. Až hlášení dorazí na příslušný odbor finančího úřadu, dojde k jeho počítačovému zpracování a program začne vyhledávat jaké údaje o dokladu s ev. číslem 20160101 od podnikatele s DIČ CZ123456x již má v databázi. A zjistí že "poctivý" dodavatel u příslušného dokladu neodvedl daň na výstupu. Stopne proplacení daně na vstupu odběrateli a iniciuje šetření.